Оценка финансового риска перед тем, как приступить к инвестированию, является ключевым этапом в создании устойчивого и успешного портфеля. Этот процесс требует внимательного анализа различных факторов и учета множества переменных. Давайте рассмотрим, как можно подходить к оценке финансового риска с максимальной детализацией.

- Анализ целей и стратегии: Прежде всего, инвестор должен четко определить свои финансовые цели и установить стратегию инвестирования. Разные цели требуют разного уровня риска. Например, инвестор, нацеленный на краткосрочный доход, может подвергнуть себя большему риску, чем тот, кто стремится к долгосрочному капиталовложению.

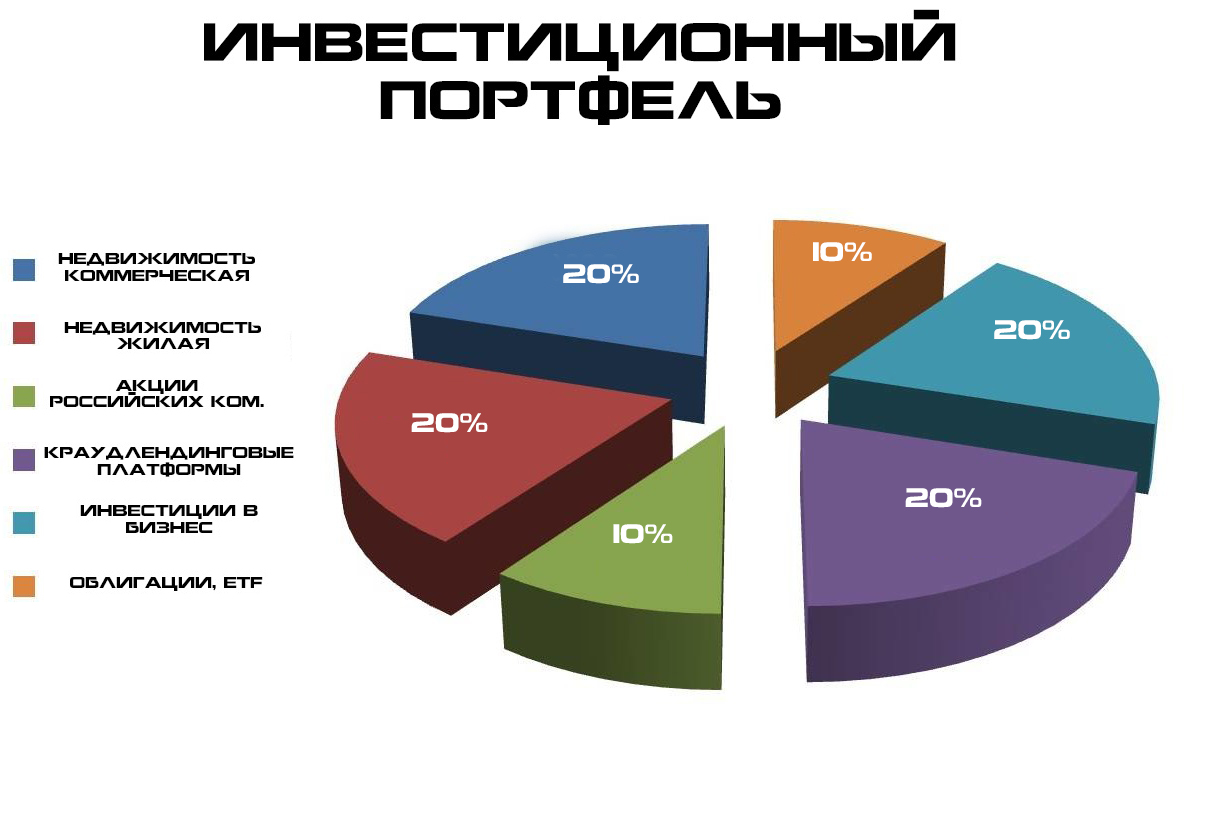

- Разнообразие портфеля: Разнообразие является ключевым элементом управления риском. Распределение инвестиций между разными активами и классами активов помогает сгладить воздействие негативных изменений в одной области на общую стоимость портфеля.

- Оценка финансовой стабильности компаний: При рассмотрении акций инвестору следует проанализировать финансовое состояние компаний. Факторы, такие как показатели прибыльности, уровень задолженности, динамика роста, могут служить индикаторами стабильности и надежности потенциальных инвестиций.

- Понимание макроэкономической среды: Изучение макроэкономической среды помогает оценить общие тенденции и риски, связанные с экономикой. Факторы, такие как инфляция, безработица, ставки по кредитам, могут оказать влияние на различные инвестиции.

- Исследование отраслевых особенностей: Каждая отрасль имеет свои уникальные факторы риска. Понимание особенностей отраслей, в которые вы вкладываете средства, помогает оценить, как макроэкономические и отраслевые факторы могут повлиять на ваши инвестиции.

- Анализ истории доходности: Изучение прошлой доходности активов или инвестиционных фондов дает представление о их стабильности и том, как они реагировали на изменения рыночных условий в прошлом.

- Учет индивидуальных факторов: Уровень толерантности к риску инвестора должен быть учтен. Некоторые инвесторы готовы принимать больший риск ради потенциально более высокой доходности, в то время как другие предпочитают более консервативные стратегии.

- Использование финансовых показателей: Различные финансовые показатели, такие как коэффициент Шарпа, бета, альфа, могут служить инструментами для количественной оценки риска и доходности инвестиций.

- Оценка геополитических рисков: Геополитические события могут существенно влиять на финансовые рынки. Инвестору следует следить за новостями и оценивать возможные последствия геополитических событий на свои инвестиции.

- Обратный отзыв: Важно проводить регулярный обзор и оценку портфеля, учитывая изменения в финансовых целях, рыночных условиях и персональных обстоятельствах инвестора.

Понимание и систематическая оценка финансового риска перед инвестированием не только помогают избежать непредвиденных потерь, но и создают основу для устойчивого и эффективного управления собственными финансами. Внимательный и информированный подход к инвестициям способствует достижению долгосрочных финансовых целей и формированию уверенности в будущем.